|

|

|

КРЕДИТНІ ДЕРИВАТИВИ ДРУГОГО ПОКОЛІННЯ

| |

| 23.04.2012 09:20 |

|

Автор: Патряк Тарас Степанович, аспірант кафедри міжнародного менеджменту та маркетингу Тернопільського національного економічного університету

|

|

[Секція 8. Світова економіка та міжнародні відносини;] |

Починаючи з 2003 р., збільшення попиту на продукти з вищим левериджем, експоненціальне зростання ліквідності одноіменних CDS і CDS-індексів разом з безперервним уведенням фінансових інновацій сприяли тому, що ринок кредитних деривативів трансформувався з ринку чисто кредитних дефолтних свопів в складніший інститут, доповнений опціонами і кореляційними інструментами – у 2008 р.

Останні два типи деривативів тепер називають кредитними деривативами другого покоління, серед яких найчастіше виділяють такі кореляційні інструменти, як:

• монотраншовий синтетичний CDO (Single-Tranche Synthetic CDO – STCDO);

• перший до дефолта корзинний своп (First-to-Default Basket – FTD).

Через функціональну схожість, дані інструменти у фаховій літературі відносять до класу структурованих кредитних інструментів разом з ABS CDOs і іншими продуктами сек’юритизації.

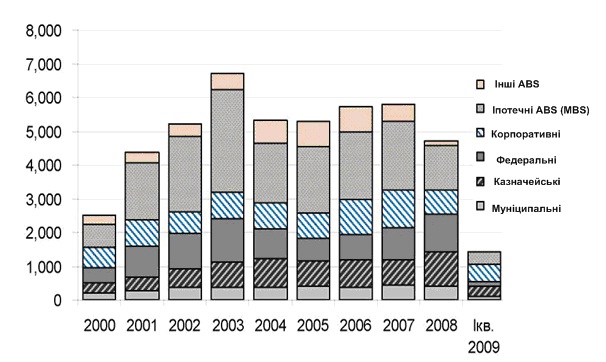

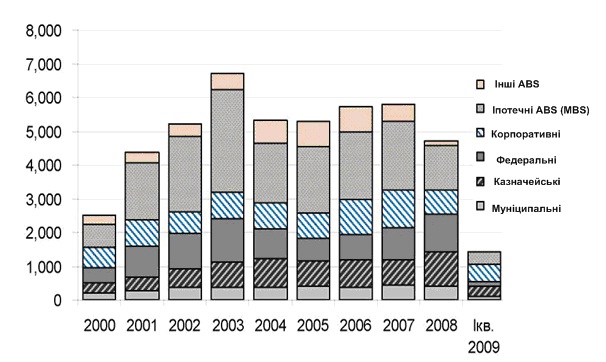

Походження поняття «Структуровані кредитні продукти» (СКП) нерозривно пов'язане з таким типом боргових зобов'язань, як цінні папери забезпечені активами – Asset-Backed Securities (ABS), що є за своєю суттю продуктами технології секюритизації активів, вперше застосованої до портфелів іпотечних позик в 1970 р. [1]. Сьогодні, ABS, включаючи іпотечні інструменти (MBS – Mortgage-Backed Securities), відіграють провідну роль на світовому ринку боргових інструментів (наприклад, в США – див. рис.1).

Рис. 1 Динаміка і структура емісії ABS і облігацій в США протягом 2000-2009 рр., млрд. дол

Джерело: склав автор за [2].

Технологічно, секюритизація ґрунтується на рефінансуванні диверсифікованого портфеля активів за допомогою випуску боргових зобов'язань, коллатеризованих грошовими потоками по цьому портфелю. Секюритизація передбачає повний продаж (true sale) забезпечення операції; отже, жоден кредитор продавця портфеля (або оригінатора) не має прав вимоги на активи, що сек’юритизуються у випадку ініціації процедури банкрутства оригінатора.

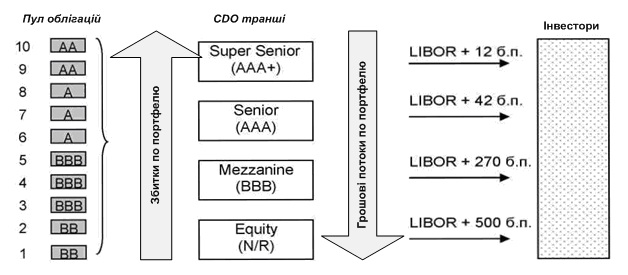

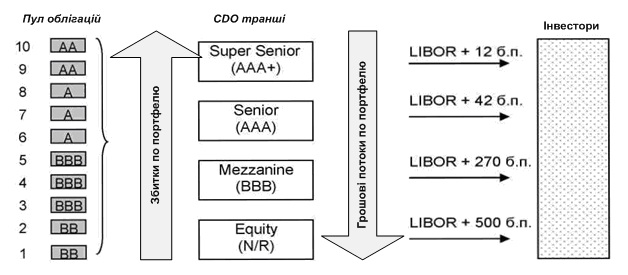

На рис. 2 наведена схема стандартної операції по сек’юритизації портфеля боргових інструментів із застосуванням CDO-технології. Треба зазначити, що на відміну від ABS-траншів, CDO-транші формуються на основі субординації кредитного ризику цілого портфеля зобов’язань між різними траншами, а не прив’язкою окремих суб-портфелей боргових зобов’язань до відповідних траншів.

Рис. 2. Технологія структуризації CDO

Фактично, не дивлячись на те, що абсолютно всі транші в CDO забезпечені одним і тим же портфелем активів, кредитна якість траншів (отже, і необхідна норма прибутковості) розрізнятиметься залежно від пріоритету розподілу грошового потоку від портфеля до траншів. Так, нижчий транш – equity-транш – є максимально уразливим з точки можливості дефолтів по зобов'язаннях усередині портфеля, оскільки саме він першим абсорбує всі збитки. Мезонінний транш має вищу кредитну якість, оскільки збитки по портфелю повинні “з'їсти equity-транш, аби торкнутися транша, що стоїть вище; і т. д. Тому, чим вищий транш в ієрархії CDO, тим він надійніший [3].

Список використаної літератури:

1. Зэнг В. Синергетическая экономика. Время и перемены в нелинейной экономической теории: Пер. с англ. -М: Мир, 1999

2. United States: The "Big Bang Protocol": ISDA Streamlines CDS Settlement Through Publication Of Standard CDS Auction Terms And Related Protocol, Mondaq, 25 March 2009

3. Merill Lynch, Credit Derivatives Handbook Vol.2, 2006

|

|

Ця робота ліцензується відповідно до Creative Commons Attribution 4.0 International License Ця робота ліцензується відповідно до Creative Commons Attribution 4.0 International License

|

|

|